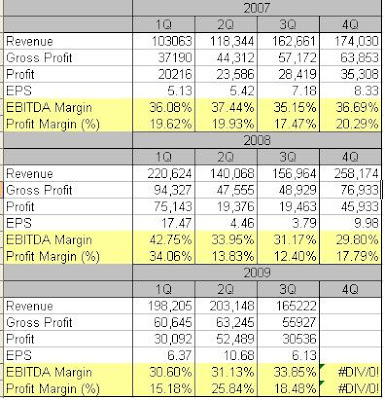

EBITDA Margin 只有 4%,真的是超级低,甚至比 complete 还差,还好 profit margin 里有 POSH 的帮补,还可以维持很高的赚利。可以看到投资 POSH 绝对是一个很不错的选择,如果少了 POSH 这笔钱,Maybulk 的 EPS 将会是负数。

再看看负债和现金:

注明: 不好意思,之前忘记放 Title。第一个 Column 是 2008 4Q 的数据,而第二个 column 是 2009 1Q 的。

可以看到 Receivable 减少了,也是说很多欠帐收回了,而 Cash 就增加了少少。Payables 方面也减少了一半,这是好事,至少管理层没有不还债。现金方面还保持一样,没有什么问题。

再来就是 Cash flow 方面,可以看到 Cash Flow From Operating Activities 已经是负数了,代表业务已经出事了,过后我会放出 Segment result,里面可以看得一清而楚。

Maybulk 主要的三个业务都下跌了 80% 以上,Bulk Shipping 尤其来得差。虽然我预测 2009 1Q 肯定很差,可是这样的业绩真的大跌眼镜,几乎到了没有生意的边缘。这真的很让我忧心。

"The severe fall in freight rates, lower hire days (as a result of reduced fleet size) and reduced chartered-in activities, all add to the decline in revenue."

这个风暴真的对运输业打击很大,几乎像是全球的需求量都没有了一样。可是深入想想也不是,因为 POSH 还是有很稳定的赚幅,那到底为什么 Maybulk 会出事呢? 我真的不知道,这也是我其中一个疑问。

前景:

"The MBC Group, together with its partners, has acquired a 6 years old, 53,553 dwt supramax in April 2009. Plans are in the works for another 70% owned subsidiary to acquire a 3 years old,

32,400 dwt handy-sized. Additionally, we have reported last year that we have four new dry bulk carriers on long term time charters (with purchase options) that will be delivered in 2010 into 2013."

这样差的经济和业绩,Maybulk 最让我担心的是如何运用剩下的 8 亿,看到文告中提到,管理层已经开始买船,而且 2010 到 2013 有四艘新船到来。看来管理层预测 2010 年经济将开始复苏,所以现在就行动了。如果经济复苏了,我相信 Maybulk 将会带来很稳定的盈利。

我还有另一个疑问,这样差的业绩,可是 Maybulk 股价居然稳如泰山,真的很奇怪,难道 EPF 真的有这种能耐?

无论如何,我还是设定了低过 RM 3 我才开始买进。

注明: 我的资料只供参考,我不对任何看了我的文章进行买卖的亏损负责任,买卖自负。